Actualidad

-

El tipo mínimo del 15% y el REFC

En el mundo del arte y la cultura se emplea la expresión alemana ‘zeitgeist’ para hablar del sentir común de una época, compuesto -como cualquier vocablo germano que se precie- por zeit, tiempo, y geist, espíritu, este término trata de reflejar el pulso de un determinado momento histórico que desemboca en corrientes de pensamiento universales.

Si hiciésemos el ejercicio de trasladar este palabro a nuestra realidad político-tributaria no nos resultaría complicado determinar un mantra bien asentado en nuestros días: las grandes empresas, favorecidas por complejos sistemas de ingeniería fiscal y una amplia red de incentivos, gozan de una inmunidad impositiva que se traduce en tipos muy reducidos de tributación efectiva en relación con sus beneficios.

No es objeto de este artículo testar la veracidad de dicha sentencia y los potenciales errores de interpretación en las magnitudes que llevan a tal conclusión, sino tratar las consecuencias que genera en nuestro contexto normativo, y en la realidad de nuestras empresas.

En el ámbito internacional este caldo de cultivo se ha materializado en el denominado ‘Pilar 2’ del conocido proyecto BEPS (Base Erosion and Profit Shifting), con el que la OCDE trata de garantizar una imposición mínima a nivel global a los beneficios de las grandes multinacionales, y cuya interpretación por parte de nuestro legislador se ha traducido en la imposición del ya famoso tipo mínimo efectivo del 15% para determinados contribuyentes.

La regulación del tipo mínimo del 15% en los Presupuestos Generales del Estado

Tras muchos meses de rumorología al respecto, el pasado 29 de diciembre de 2021 se publicó en el BOE la Ley de Presupuestos Generales del Estado para el presente curso que regula la imposición del tipo mínimo efectivo del 15% para el Impuesto sobre Sociedades. El artículo 61 de la citada Ley dio respuesta a muchas de las cuestiones que fueron objeto de especulación al respecto, como la limitación de su aplicación a aquellos contribuyentes cuyo importe neto de la cifra de negocios sea de, al menos, 20 millones de euros, o que, aun no superando este importe, tributen en régimen de consolidación fiscal.

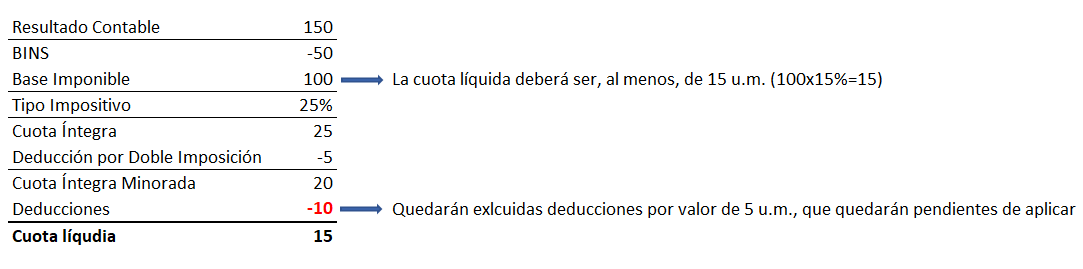

A su vez, dicho artículo también se encargó de desechar algunos de los principales temores del contribuyente, como el que la referencia para el cálculo del tipo mínimo se sometiese al resultado contable y no a la base imponible, lo que habría implicado una limitación directa a la compensación de pérdidas fiscales de ejercicios anteriores; o una distinción técnica entre cuota íntegra y cuota líquida que evita que esta reforma genere una doble imposición de rentas exentas por estar ya gravadas en otras jurisdicciones, afectando por tanto, esencialmente, a la aplicación de las deducciones del capítulo IV del Título VI de la Ley del impuesto (I+D+i, industria audiovisual, etc.).

El REFC, prácticamente a salvo del tipo mínimo del 15%

Además de los matices y limitaciones a la aplicación del tipo mínimo ya expuestos, el legislador también se ha preocupado en esta ocasión por proteger los incentivos propios del Régimen Económico y Fiscal de Canarias, estableciendo de forma expresa la no aplicación de este a los mismos. De esta manera, el propio artículo 30 bis de la Ley del impuesto prevé que “la cuota líquida no podrá ser inferior al resultado de aplicar el 15 por ciento a la base imponible, […] minorada en la Reserva por Inversiones regulada en el artículo 27 de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias”, lo que se traduce en la no afectación de la aplicación del tipo mínimo a la hora de calcular la dotación que efectuemos para la RIC.

También procura la normativa excluir de la aplicación de este límite a las entidades constituidas en la Zona Especial Canaria, obviando del cálculo del tipo mínimo efectivo de tributación la base imponible positiva “correspondiente a las operaciones realizadas material y efectivamente en el ámbito geográfico de dicha Zona que tribute al tipo de gravamen especial regulado en el artículo 43 de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias”, respetando, por tanto, el tipo reducido del 4% del que gozan las entidades ZEC.

Más dudas genera la afectación que esta nueva regulación pueda tener sobre otro de los incentivos estrella del REFC, como es la deducción por inversión en activos fijos nuevos, que, con un efecto financiero semejante al de la RIC, permite deducir en cuota el 25% de la inversión efectuada en determinados activos a las empresas del archipiélago. Sin embargo, conforme a la literalidad de esta nueva regulación, llegados a este punto del esquema liquidatorio tan sólo deberíamos obviar las bonificaciones y deducciones por doble imposición del cálculo destinado a respetar el tipo mínimo efectivo de tributación, recibiendo por tanto este incentivo derivado del REFC el mismo trato que las otras deducciones que se ven afectadas por la imposición de esta nueva regulación.

En cualquier caso, y a pesar de su alcance aparentemente limitado, debemos mantenernos cautos y atentos ante los matices que nuestra propia administración, vía consultas vinculantes, o la comunidad internacional con iniciativas como la anteriormente citada del ‘Pilar 2’ del proyecto BEPS, puedan aportar a este nuevo contexto normativo que, por seguro, evolucionará conforme al ‘zeitgeist’ de nuestro tiempo.